Deducciones fiscales de gastos de automóvil para autónomos y particulares en la Declaración de la Renta

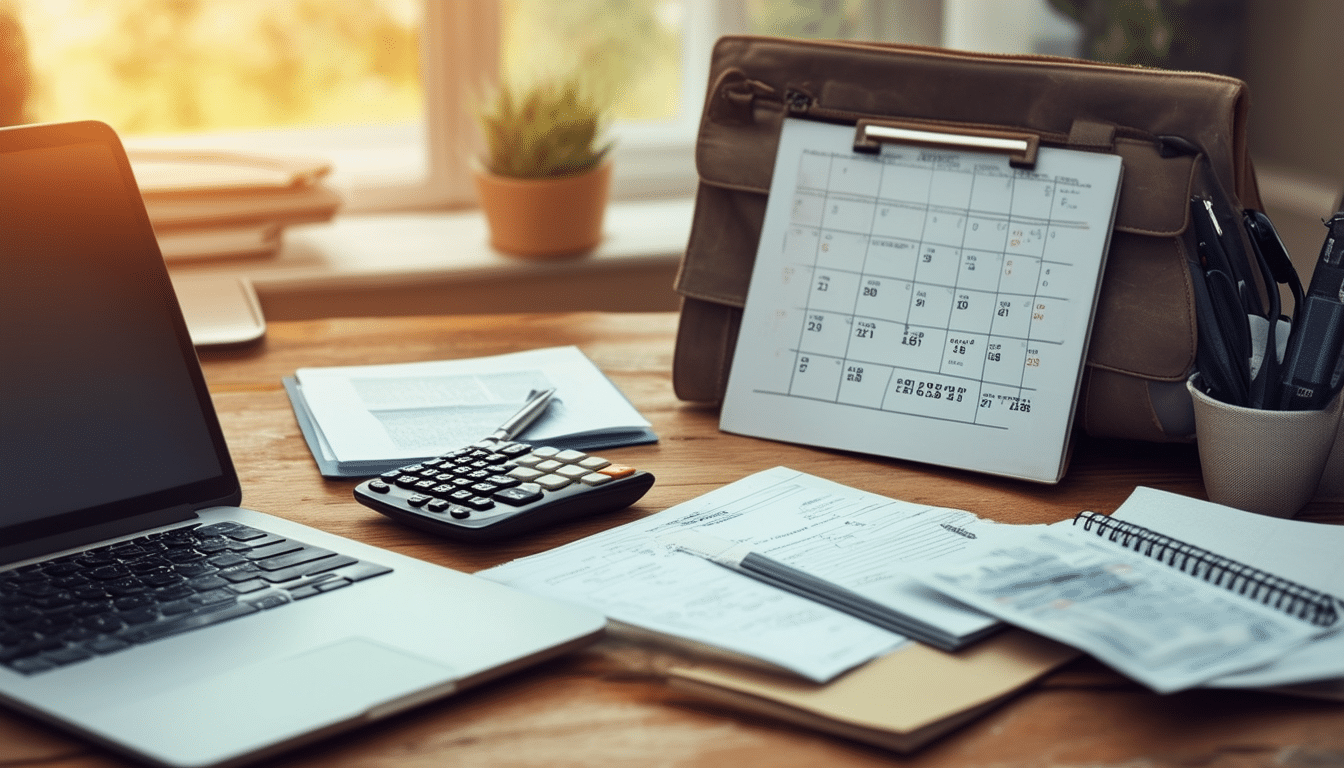

La Declaración de la Renta es un trámite esencial para más de 20 millones de españoles, donde uno de los aspectos más debatidos es la posibilidad de deducir gastos relacionados con el automóvil. Tanto los autónomos como los particulares pueden beneficiarse de deducciones fiscales, pero las reglas varían notablemente dependiendo de la actividad y el uso del vehículo. Comprender cómo funcionan estas deducciones es crucial para optimizar la carga fiscal y aprovechar al máximo las posibilidades que ofrece la Agencia Tributaria.

La Declaración de la Renta es un trámite que preocupa anualmente a más de 20 millones de españoles, especialmente en lo que respecta a la deducción de gastos. Uno de los temas que más interrogantes genera es la posibilidad de deducir gastos relacionados con el uso de un automóvil. A continuación, se explican las pautas y condiciones para llevar a cabo estas deducciones, tanto para autónomos como para particulares.

Obligaciones de los contribuyentes

Hasta el 30 de junio, los contribuyentes que hayan percibido más de 22.000 euros de un solo pagador o 14.000 euros de varios pagadores están obligados a presentar su declaración. Esto incluye a quienes perciben ingreso mínimo vital sin importar la cuantía. La presentación se puede hacer de forma online, por teléfono o de manera presencial, siempre solicitando cita previa si se opta por lo último.

Gastos deducibles para autónomos

Los autónomos pueden deducir el IRPF de la compra de un coche nuevo o de su alquiler, así como los gastos de combustible y mantenimiento, pero únicamente si el vehículo se usa exclusivamente para la actividad profesional. Esto significa que, en el caso de aquellos que trabajan en el transporte, la deducción será válida; sin embargo, la mayoría de los profesionales que utilizan el coche en su jornada laboral no podrán hacerlo, a menos que puedan demostrar que no se usa para fines personales.

Ejemplo práctico de deducción

Consideremos el caso de un técnico en reparación de electrodomésticos que utiliza su coche para desplazarse a diferentes trabajos. A pesar de su actividad, no podrá deducirse el IRPF porque se entiende que también usa el coche en sus días libres para usos personales. Esto hace que la deducción sea difícil de justificar ante la Agencia Tributaria.

Deducción del IVA del combustible y mantenimiento

Para poder deducir el IVA del combustible y los gastos de mantenimiento, es crucial que el coche esté vinculado a la actividad económica. La deducción puede ser del 50% o del 100% del total, dependiendo del uso profesional del vehículo. Generalmente, será del 50%, salvo en actividades específicas donde se permite la deducción total, siendo necesaria una rigurosa justificación del uso del vehículo y del kilometraje recorrido.

Criterios de la Agencia Tributaria

La Agencia Tributaria tiene criterios estrictos para permitir la deducción del IRPF. Permite deducir hasta un 50% de los gastos del vehículo si la factura está a nombre del autónomo. Para deducir el 100% del IVA, el VEHÍCULO debe cumplir requisitos específicos, siendo esencial que esté relacionado con ciertas actividades, como el transporte industrial, vigilancia, o alquiler de coches, entre otras.

Actividades que permiten la deducción del 100% del IVA

A continuación, se mencionan algunas de las actividades que permiten deducir el 100% del IVA en la compra de un vehículo:

- Transporte industrial o de mercancías.

- Servicios de transporte de viajeros mediante contraprestación.

- Servicios de enseñanza de conductores o pilotos mediante contraprestación.

- Pruebas, ensayos, demostraciones o promoción de ventas por parte de los fabricantes.

- Desplazamientos profesionales de representantes o agentes comerciales.

Compra de un coche nuevo

Para quienes se adquirieron un coche nuevo en 2021, existe la posibilidad de desgravarse el IVA si el vehículo se utiliza para una actividad profesional. Los autónomos pueden deducir el 50% de las cuotas de amortización e intereses pagados durante el año de la declaración, así como el 50% del IVA. Esto abarca diferentes modalidades de compra, incluyendo renting y leasing.

Derechos de colectivos específicos

Colectivos como transportistas o taxistas tienen derecho a deducir el 100% del IVA del combustible, así como la totalidad del IVA abonado en la compra de un vehículo nuevo. Es importante que los vehículos estén registrados a nombre de una persona física.

Deducciones para personas con minusvalías

La compra de un coche destinado al transporte de personas con minusvalía, ya sea el conductor o un familiar a cargo, ofrece el derecho a desgravarse hasta el 50% del IVA de la factura de compra. Se aplica un IVA reducido del 4% en lugar del 21%. Sin embargo, los coches de ocasión o de Km 0 ya matriculados no entran en esta bonificación.

Vehículos de empresa

Para Hacienda, un coche de empresa se considera parte del sueldo del trabajador. La empresa puede desgravar hasta un 20% del coste anual de compra si está a su nombre. Por otro lado, el trabajador deberá tributar en caso de usar el coche para fines personales, ya que se clasifica como rendimiento del trabajo.

Beneficios de la eficiencia energética

Los vehículos con Etiquetas 0 pueden deducir hasta un 15% de su coste en la Declaración de la Renta, con un máximo de 3.000 euros. Cuanto más eficiente sea el coche, menos tributa el trabajador. Así, si las emisiones no superan los 120 g/km, se aplica una reducción del 15%, y este porcentaje aumenta hasta el 30% para los vehículos energéticamente eficientes.

Para más información acerca de los beneficios económicos de la eficiencia energética, consulta el siguiente enlace: Beneficios económicos de la eficiencia energética.

Es esencial tener claras las condiciones específicas para poder acceder a estas deducciones, así como llevar un control de los gastos vinculados al vehículo, especialmente en relación a la actividad económica desarrollada. Si deseas más información sobre iniciativas gubernamentales que fomentan la eficiencia energética, visita: Iniciativas gubernamentales para fomentar la eficiencia energética.

Otra consideración importante es la deducción de vehículos eléctricos e híbridos. Si buscas cómo deducir un coche eléctrico o híbrido, consulta este enlace: ¿Sabes cómo deducir un auto eléctrico/híbrido?. Finalmente, es crucial que estés informado sobre los posibles peligros ocultos que pueden tener los coches eléctricos. Puedes informarte más aquí: Atención: ¿conoces los peligros ocultos de los coches eléctricos?.

Las deducciones fiscales relacionadas con los gastos de automóvil son un aspecto crucial para los autónomos y particulares al momento de presentar la Declaración de la Renta. Comprender cómo aprovechar al máximo estas deducciones permite optimizar la carga tributaria y, en consecuencia, mejorar la situación financiera de cada contribuyente. Sin embargo, es imprescindibles cumplir con ciertos criterios establecidos por la Agencia Tributaria para poder beneficiarse de estas deducciones.

Para los autónomos, es fundamental saber que pueden deducir los gastos relacionados con la compra, alquiler, y el mantenimiento del vehículo, siempre que este se utilice exclusivamente para actividades profesionales. La deducción del IVA puede alcanzar hasta el 100% en ciertos casos, y es vital llevar un control exhaustivo del uso del vehículo, incluyendo el gasto en combustible y el kilometraje para justificar las deducciones ante la Agencia.

Por otro lado, los particulares también deben considerar que los límites de deducción varían según las circunstancias de cada individuo. Si han percibido ingresos de un único pagador que superan los 22,000 euros o 14,000 de varios pagadores, están obligados a presentar la declaración. Sin embargo, los gastos de vehículos no son deducibles en todos los casos, por lo que es esencial estar al tanto de las normativas y condiciones que aplican.

Finalmente, la posibilidad de deducir hasta un 50% de los gastos del vehículo aumenta significativamente la gestión económica de este activo. Esto es especialmente relevante en profesiones donde el uso del automóvil es indispensable. Así, entender y aplicar correctamente estas deducciones fiscales no solo ayuda a cumplir con la normativa, sino que también se traduce en un ahorro significativo para los contribuyentes.